不久前,高盛在国际研讨会中指出:“量化和大数据在投资中已然崛起。”数据爆炸和计算效率成本的下降,支撑起量化投资等新型投资方法来获得更有效的决策。一场AlphaGo和人类的围棋世纪大战更是将智能交易推向公众视野,机构及个人在谈及资本市场时,都不免会将目光投向量化投资及高频交易。前者依赖于复杂的模型,通过捕捉市场的非有效性来获取超额的收益。后者依赖于运行高效的代码,在极为短暂的市场变化中获取收益。

近年来,在量化投资及高频交易兴起的同时,风险管理的缺位却屡见不鲜,造成了金融危机及股灾等极端的市场波动。如何把握资本市场的发展趋势,管理量化交易及高频交易的风险,正在成为促进金融机构及投资人在激烈的市场竞争中获取更高的投资回报的关键之一。

作为资本市场的主体,你对量化投资中的数据挖掘了解多少?是否能体味高频交易中微秒间的竞逐?又如何进行量化投资及高频交易的风险管理?4月25日,在北大汇丰商学院开讲的“量化投资及高频交易的风险管理”公开课无疑能告诉你更多。公开课由经济金融网主办,是北大汇丰量化投资培训的拓展课程,特邀美国Solar Wind Capital & Risk Advisors, LLC(索罗威资本&风险顾问有限公司)创始人、总裁丁大庆博士作为课程讲师,课程围绕典型案例,特别是著名金融机构失败的案例展开,深入剖析量化产品风险管理的重要性、复杂性、技术性和应用性。

与顶尖嘉宾相遇

回顾课程精彩观点

量化投资及高频交易的主要概念与常用工具

丁博士从风险管理的概念讲起,介绍了回顾了量化和高频交易的历史特点,及风险管理的重要性。他指出,随着计算机技术的发展,特别是金融市场的电子通信网络和交易执行系统的逐步发展,量化投资及高频交易趋势逐渐形成,而美国股票买进卖出价差距的缩小,又对量化的交易起到很大的推动作用。因为这一价差的缩小,使得做市商的优势降低了,而且流动性增加了,机构投资人能够将大单化小。他强调,这其实是改变了股票市场交易的微观结构的一大串的内容,做量化和高频交易很多时候要围绕市场的微观结构进行。

“在这个微观结构里面,包括你的交易过程怎么做,交易成本,还有交易价格的发现,交易量的流动性等等,当然你还可以看出一些交易行为,包括内部交易、操作市场,另外是交易的监管信息披露。所谓的微观结构,实际上将来你如果真的涉及量化交易的策略,就要考虑到微观结构的改变是怎么样的,而且怎么样能够有投资的机会,什么情况下能发现市场崩盘,这是非常重要的一个概念。”

接下来,丁博士分享了常见的量化交易及高频交易策略,以及如何通过高频交易降低交易成本。新开发的量化交易系统常用的量化交易策略包括股指套利、统计套利、顺势交易、逆势交易、反转交易。高频交易则主要有以下交易策略:基于下单流的做市商策略、基于数据信息的做市商策略、统计套利策略、事件驱动套利策略、“下假单”策略等。

丁博士结合一些例子重点分析了Delta 中性策略的特点与优势。Delta 中性策略指的是在投资组合中的标的资产价格发生微小变化时,投资组合本身的价值不发生改变。这样一来,当正负Delta 相互抵消时可以形成同时做多Vega 和Gamma 的有利局面。“实际上那时候我们的基金有一个交易员在香港,他是专门做这个的。你如果把他的投资组合,一个轴是价格,再一个轴是波动性的话,你看到它四个象限即使在市场有大的波动时候都赚钱。”

在谈及高频交易时,丁博士指出“下假单”策略是备受争议的策略。一般通过下小单给人们造成一个印象,有买进卖出的股票,但它并没有真正执行,从而在短时间内操纵市场,以求在更优惠的价格买进或卖出股票。这并不是一次性做完的,是成千上万次高频的下小单,所以高频交易的一个特征就是下单除以单位执行的比率非常非常高。然而,短时间内频繁下单并取消,会造成许多别的正规下单无法正常到达市场,造成堵塞交易通道。

量化及高频交易的风险管理

在谈及量化及高频交易风险管理时,丁博士并没有直接开始分享风险管理的策略,而是强调计算机技术与系统安全的重要性。特别是对于通过高频电子平台进行交易的电子做市商和通过高频算法在全球进行跨资产类别和跨区域市场套利的对冲基金而言,先进的计算机信息技术的正常运营已成为他们在资本市场获利的主要竞争优势,关系到公司或者基金的生死存亡。

他指出量化及高频交易系统的设计没有一个标准化的格式,但是从概念上来讲,需要由以下3个重要逻辑部分构成:用于接收外部数据与新闻的数据部分、交易策略与决策部分、交易执行部分。在接收外部数据方面,丁博士进一步指出以前是接收纯粹的数据,现在可以是新闻。由于社交媒体网络的广泛使用,有些量化及高频交易系统还会利用扫描和筛选技术来阅读用户的帖子,评估人们的情绪和这些新的因素对交易策略的影响。

“一般从风险管理的角度来讲,最大的范围是操作运营风险,就是在进行商业活动中,一些日常流程在什么情况下会受到干扰和破坏,计算机系统就是里面的一部分。如果系统出问题,那就满盘皆输。”系统需要设计、开发、测试及更新,如果违反了这些标准的流程,往往就会造成很大的损失。

2012年8月1日,一起由高频电子做市商计算机软件更新失败导致的交易事故,使得骑士资本集团损失了4亿6千万美元。几个月后,被迫被美国Getco有限责任公司收购。

借骑士资本案列,丁博士深入阐明了计算机技术的漏洞会对高频交易带来很大的风险。简而言之,这个公司在更新系统的时候,漏更新了一个服务器的软件,且并未做好更新后的系统测试。第二天开市时,这个有问题的服务器送出了400多万张假单,所以整个影响到三亿七千九百多万股。“所以质量控制需要有不同的人或独立的质量控制团队来负责软件测试,包括局部测试和总体测试。大的系统升级以后,一定要在受控环境下总体测试。”

除以上操作应用风险外,丁博士指出要注重灾后恢复能力,“我们在面试计算机软件供应商的时候,我们也问他,你的服务器放在什么地方。我们要求供应商能够持续为我们提供服务,因为大家都是通过云计算来做交易。”计算机软件供应商一般应该有几个服务器,这些服务器不在一个电力网络上,如果一个电网出了事,其他的服务器还能保证使用。

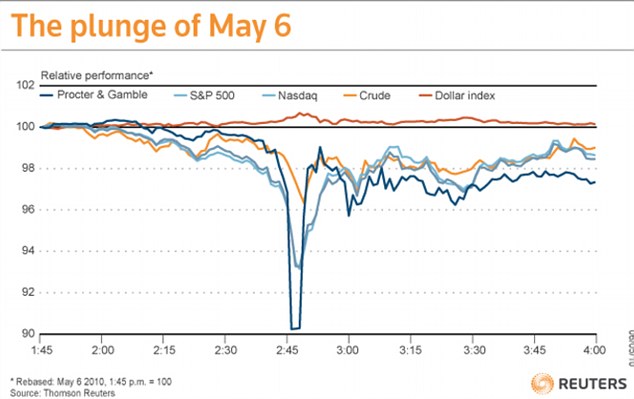

2010年5月6日,一笔41亿美元的交易导致纽约股票交易所的道琼斯指数在15分钟内发生了1000点的大波动。

近来年来,高频交易的系统发生故障而引起的大小事故频频见诸报端,丁博士最后以“快闪崩盘”为例,分析事件的成因及影响,意在通过典型案例深度探究风险管理的维度及策略。“快闪崩盘”,指的是在很短的时间内,股票和股指的价格发生快速和大幅度的波动与下滑。一般都是与量化交易和高频交易有关。

近几年发生几次有名的 “快闪崩盘”,包括2010年BATS交易所的“快闪崩盘”,及2013年合众国际社账号被盗窃后发布虚假新闻所引起的崩盘。丁博士厘清了这两次“快闪崩盘”的原因,指出前者是由于交易系统运行问题驱动,而后者则是由特殊风险事件驱动。他详细阐述了2010年“快闪崩盘”的过程,认为一张巨大的做空单会导致股市的急剧下降,当高频交易公司在试图以市场价退出市场时,触发执行了别的市场参与者设置的极低的和极高的Stub Quotes,引起多米诺骨牌效应而导致了“快闪崩盘”。

丁博士指出,在“快闪崩盘”发生后,美国监管机构引入了一系列新的市场熔断机制,以及详细的交易作废指南。后来,芝加哥期货交易所对于道琼斯股指期货交易也引进了与纽约股票交易所水平相同的股指期货交易熔断机制。他认为这一套全面的风险管理规则,对美国资本市场的稳定起到了重要的作用。

国内高频交易的前景

在总结环节中,中信期货副总经理陈中雷提到了15年年底的伊世顿公司操纵期货案,这家公司通过自买自卖在内的大量高频交易,利用保证金杠杆比例等交易规则,以较小的资金投入反复开仓、平仓,使盈利在短期内快速放大,获利高达20多亿元人民币。可见,中国资本市场的风险管理仍然亟待完善。

陈总将高频交易在国内的发展分为三个阶段。第一阶段是从2002年开始的人工高频阶段,在这个阶段,可以实现人工一天将近1000次的往返;第二阶段的里程碑是2010年上期技术开放的API交易接口;第三阶段源于美国、荷兰、以色列等国优秀的量化交易公司在中国的落地。他特意强调丁博士所提及的“市场微观结构”,“尽管微观结构在大家面前都是一样的,每个人、每个团队看山是山,看山不是山,其实你怎么样利用这个微观结构的数据来建立你的算法,决定了你的高频交易团队的发展。”他认为,证券行业是一个完整的生态,高频交易的博弈也是生态系统中的一部分。随着目前国内硬件设备的发展,交易延迟显著降低,为高频交易提供了有利基础。随着技术的进步,未来国内的高频交易将朝着柜台交易和风险控制一体化的方向发展。

本文为4月25日,在北大汇丰商学院开讲的“量化投资及高频交易的风险管理”公开课内容分享,量化公开课是北大汇丰量化投资培训的拓展课程,以下为最新一期培训课程概述,请点击链接了解更多...

北大量化实战培训,投资人的必修课

■ ■ ■ ■ ■

北大汇丰量化投资“全球视角”培训第三期

报名微信/电话:

本老师18028705168 邵老师13724230118

时间: 2016年6月24-26日

(周五、周六、周日,共24课时)

地点: 深圳大学城北京大学汇丰商学院金融实验室

北大汇丰量化投资(全球视角)培训课程第三期,包含:量化投资运用(工具与技术),量化投资策略开发过程实例、经济预测与全球宏观对冲等模块,授课教师多为在国内、国外市场都有丰富投资资历和实战经验的量化投资专家。分别具有美国摩根大通、瑞信第一波士顿、富达基金、中信证券、博时基金、国元证券等国内外金融机构的工作经历和国家“”专家等资历。

点击链接了解吧.....